Inicialmente, o termo sinistro no contexto de seguros é fundamental, referindo-se a eventos inesperados ou acidentes que acionam a cobertura de uma apólice. Portanto, compreender o que é e como ele opera é essencial para indivíduos e empresas que desejam proteger seus bens e interesses de maneira eficaz.

No Brasil, o conceito de sinistro desempenha um papel crítico no mercado de seguros, pois marca quando a proteção contratada começa a vigorar. Portanto, os segurados devem entender os procedimentos e seguir corretamente cada etapa para garantir que seus direitos permaneçam assegurados.

Compreender os procedimentos relacionados ao sinistro melhora significativamente a eficiência e a rapidez na resolução de situações adversas. Portanto, este artigo detalha como funciona, apresenta os passos para solicitar o pagamento e explica as distinções entre sinistro e prêmio. Assim, você se equipará com informações valiosas para gerenciar melhor suas apólices.

Sumário

O que é um Sinistro?

É a materialização do risco coberto por um contrato de seguro. Em outras palavras, é o evento que resulta em perdas ou danos ao segurado, especificado na apólice. Exemplos comuns de sinistros incluem acidentes de carro, incêndios em propriedades, e roubos. Assim, o sinistro é a razão pela qual os seguros existem — para proteger contra eventos adversos.

Fonte da imagem: gerada por IA

Como Lidar com um Sinistro

- Identificação do Evento

- Primeiramente, ao se deparar com um evento que possa ser um sinistro, é crucial identificar se ele está coberto pela apólice. Por exemplo, se você sofrer um acidente de carro, verifique se o tipo de dano ou situação está descrito no contrato.

- Documentação Adequada

- Em seguida, documente o evento de forma completa e precisa. Tire fotos, faça vídeos, e anote detalhes. Por exemplo, em caso de incêndio, registre os danos assim que for seguro fazê-lo. Isso garantirá que você tenha provas suficientes ao comunicar à seguradora.

- Notificação à Seguradora

- Assim que possível, entre em contato com sua seguradora para relatar o sinistro. Certifique-se de fornecer todas as informações coletadas. A clareza e a precisão são fundamentais para evitar atrasos na análise do seu caso.

- Análise do Sinistro

- A seguradora avaliará o sinistro, comparando os detalhes do evento com os termos da apólice. Durante esse processo, pode ser necessário fornecer informações adicionais ou responder a perguntas. Esteja preparado para cooperar e fornecer tudo que for solicitado.

- Decisão e Pagamento

- Finalmente, após a análise, a seguradora decidirá sobre a responsabilidade do pagamento. Se aprovado, o pagamento ou reparo será processado conforme os termos acordados. É importante entender que cada tipo de sinistro pode ter diferentes prazos e condições para finalização.

Exemplos Práticos

- Exemplo 1: Imagine que um segurado sofre um acidente de carro. A documentação completa e a rápida comunicação com a seguradora resultam em um processo eficiente e rápido, minimizando o tempo sem o veículo.

- Exemplo 2: Um proprietário de imóvel enfrenta um furto em casa. Devido à pronta identificação do sinistro e à documentação detalhada dos itens roubados, a seguradora aprova rapidamente o reembolso.

Como Funciona o Sinistro no Seguro?

Lidar com um pedido de indenização pode parecer complexo, mas seguir um passo a passo detalhado pode simplificar o processo. Abaixo, descrevemos como funciona, desde a ocorrência do evento até o pagamento final, garantindo que você esteja bem preparado para cada etapa.

Passo a Passo para Gerenciar um Pedido de Indenização

Ocorrência do Evento Coberto

Quando algo previsto na apólice acontece, como um acidente de carro ou um roubo, é essencial agir rapidamente. Certifique-se de que todos os envolvidos estejam seguros e, em seguida, documente o que aconteceu. Por exemplo, tire fotos dos danos e, se possível, obtenha declarações de testemunhas.

Notificação à Seguradora

O próximo passo é informar a seguradora o mais rapidamente possível. Inclua todos os detalhes relevantes, tais como relatórios policiais e fotos dos danos. Quanto mais informações você fornecer, mais eficiente será o processamento.

Avaliação

Após a notificação, a seguradora dará início à etapa de avaliação. Neste estágio, as circunstâncias do evento são cuidadosamente analisadas e, em seguida, comparadas com as cláusulas da apólice. Uma equipe de profissionais poderá ser designada para investigar o caso e determinar o valor das perdas envolvidas.

Determinação de Cobertura

Após validar as informações, a seguradora decide se a apólice cobre o ocorrido. Também verifica se o segurado cumpriu todas as condições necessárias, como prazos de notificação e cobertura específica do evento.

Processamento do Pagamento

Se a seguradora considerar o pedido procedente, ela imediatamente processa o pagamento conforme os termos acordados na apólice. O valor pode ser repassado diretamente ao segurado ou pago a um prestador de serviço, como uma oficina mecânica, dependendo do tipo de situação.

Exemplos Práticos de Sinistro

- Exemplo 1: Um segurado sofre um acidente de carro. Rapidamente, ele notifica a seguradora e fornece um relatório policial e fotos. Graças a isso, o sinistro é processado rapidamente, e o pagamento é feito diretamente à oficina reparadora.

- Exemplo 2: Um proprietário de imóvel enfrenta danos causados por um incêndio. Ele documenta os danos e reúne estimativas de reparo antes de notificar sua seguradora. A avaliação é concluída sem dificuldades, e o pagamento é realizado conforme o acordado.

Quando e Como Solicitar o Pagamento de um Sinistro?

Solicitar o pagamento de um sinistro pode parecer um processo complexo, mas seguir um passo a passo estruturado ajuda a garantir que tudo ocorra de forma suave e eficiente. Abaixo, detalhamos as etapas essenciais para solicitar corretamente o pagamento de um sinistro, assegurando que você atenda todas as demandas da seguradora.

Passo a Passo para Solicitar o Pagamento

- Relate o Sinistro Imediatamente

- Assim que o sinistro ocorrer, informe a seguradora o mais rápido possível. Utilize uma descrição precisa do evento e reúna toda a documentação necessária. Isso inclui preenchimento de formulários de sinistro, fotos dos danos, estimativas de reparo, e qualquer laudo médico se necessário. A prontidão no relato é crucial para evitar complicações futuras.

- Prepare a Documentação Completa

- Para garantir que sua reivindicação de sinistro seja aceita, organize todos os documentos de suporte. Isso pode envolver laudos policiais, notas fiscais de reparos, e declarações de testemunhas. Por exemplo, se você sofreu um acidente de carro, inclua o boletim de ocorrência e fotos do local.

- Envie a Solicitação no Prazo

- Respeite os prazos estabelecidos na apólice ao enviar sua solicitação de pagamento. Qualquer atraso pode resultar em problemas, incluindo a rejeição do pedido. Portanto, faça a submissão assim que reunir toda a documentação necessária.

- Mantenha uma Comunicação Constante

- Depois de enviar a solicitação de pagamento do sinistro, acompanhe regularmente o andamento do processo. Mantenha uma comunicação aberta com a seguradora, respondendo prontamente a quaisquer pedidos de informação adicional. Essa proatividade ajuda a agilizar o processo de aprovação.

- Compreenda as Condições Contratuais

- Finalmente, é importante entender as condições contratuais da sua apólice de seguro. O pagamento do sinistro depende do cumprimento de todos os requisitos estabelecidos no contrato. Se surgirem dúvidas, não hesite em pedir esclarecimentos à sua seguradora.

Exemplos Práticos de Solicitação de Sinistro

- Exemplo 1: Um segurado enfrenta danos em sua casa devido a um vazamento. Consequentemente, ele rapidamente documenta os danos, além de recolher orçamentos para reparo, e em seguida notifica a seguradora. Como resultado, o processo de aprovação e pagamento ocorre de forma rápida.

- Exemplo 2: Após um acidente de carro, o segurado rapidamente envia o relatório policial e as fotos dos danos. Como resultado, a seguradora aprova o sinistro sem complicações e, assim, o pagamento é realizado em tempo hábil.

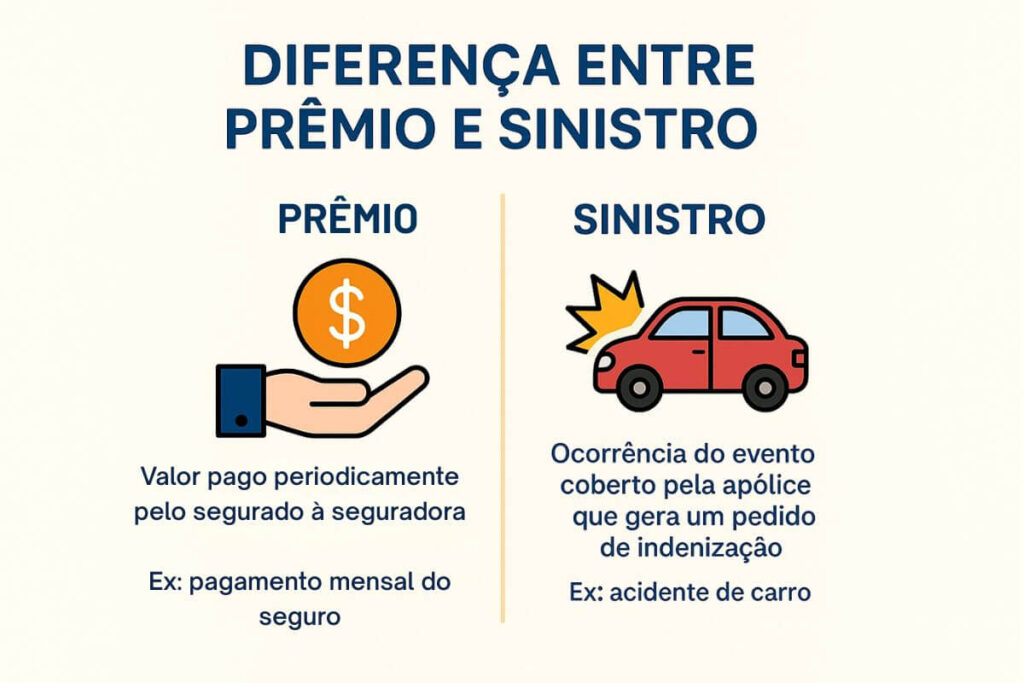

Diferenças Entre Prêmio e Sinistro

No mundo dos seguros, termos como prêmio e sinistro são frequentemente confundidos, mas eles têm funções completamente diferentes. Para garantir que você maximize os benefícios de sua apólice, é essencial entender como cada um opera e como eles interagem no contexto do seguro.

Fonte da imagem: gerada por IA

Entendendo Prêmio e Sinistro

1. Compreender o Prêmio do Seguro

- O prêmio é o valor que você paga à seguradora para obter a proteção do seguro. Este pagamento pode ser feito mensalmente, semestralmente ou anualmente, dependendo do contrato. Assim, o prêmio é uma despesa previsível que você deve planejar em seu orçamento. Por exemplo, se você paga um prêmio mensal de R$ 200, sabe que esse valor é fixo, proporcionando a tranquilidade de estar coberto.

3. Identificar o Sinistro e seu Significado

- Em contrapartida, o sinistro é o evento que aciona a cobertura do seguro. Quando ocorre, ele envolve a análise da seguradora e pode resultar em pagamento, reparo ou substituição. Diferente do prêmio, esse evento é incerto e indesejado — ninguém quer que isso aconteça, mas é a razão pela qual o seguro é contratado.

4. Analisar a Relação entre Prêmio e Sinistro

- Enquanto o prêmio é constante, o sinistro é imprevisível. Essa dicotomia destaca a importância de entender ambos. Pagar seu prêmio regularmente garante que você tenha suporte financeiro em caso de eventos cobertos. Por exemplo, ao enfrentar um acidente de carro, o prêmio que você pagou garante a assistência financeira necessária para lidar com os danos.

5. Prêmio e Sinistro em Ação

- Exemplo 1: Um segurado paga um prêmio anual de R$ 2.400 para proteger sua residência. Após um sinistro de incêndio, ele recebe apoio financeiro para reconstruir sua casa, demonstrando o valor do pagamento do prêmio.

- Exemplo 2: Em um seguro automotivo, o prêmio de um motorista jovem é mais alto devido ao maior risco. Ao evitar sinistros, ele pode negociar prêmios futuros mais baixos, ilustrando a interconexão entre comportamento, prêmio e sinistro.

6. A Importância de Ambos os Conceitos

- Entender a diferença entre prêmio e sinistro é crucial para gerenciar sua apólice de seguro de forma eficaz. O prêmio mantém sua proteção ativa, enquanto esse evento aciona a proteção quando necessário. Portanto, valorize ambos e mantenha-se informado para aproveitar ao máximo sua cobertura de seguro.

O que Fazer em Caso de Sinistro?

Enfrentar um imprevisto pode ser um momento estressante, mas seguir um processo passo a passo pode garantir que tudo ocorra de maneira tranquila e eficaz. Aqui está um guia detalhado para ajudá-lo a lidar com situações desse tipo de forma eficiente.

Passo a Passo em Caso de Evento

- Priorize a Segurança

Primeiramente, preocupe-se com a segurança das pessoas envolvidas. Em casos de acidente, certifique-se de que todos estejam fora de perigo e procure assistência médica imediata, se necessário. Além disso, tome medidas para evitar qualquer dano adicional ao local ou às pessoas.

- Documente o Incidente Completamente

É crucial reunir o máximo de informações possíveis sobre o ocorrido. Tire fotos e vídeos da cena, anote todos os detalhes pertinentes e colete declarações de testemunhas. Por exemplo, em um acidente de carro, registre a posição dos veículos e as condições do ambiente.

- Notifique Imediatamente a Seguradora

Entre em contato com sua seguradora o mais rápido possível para relatar o ocorrido. Siga os procedimentos que foram estabelecidos pela companhia e forneça toda a documentação necessária. A notificação precoce pode acelerar o processo de análise e resolução.

- Coopere Durante a Investigação

Durante a análise do caso, a seguradora pode, eventualmente, precisar de informações adicionais. Esteja pronto para responder a perguntas e fornecer detalhes extras. Afinal, sua cooperação é vital para assegurar que tudo seja resolvido rapidamente.

- Acompanhe o Processo de Perto

Mantenha-se atualizado sobre o andamento da sua reivindicação. Verifique regularmente o status e esteja atento a qualquer solicitação de documentos adicionais ou esclarecimentos. Assim, você garantirá que não perca prazos importantes e manterá o processo em movimento.

Exemplos Práticos de Gestão

- Exemplo 1: Após um incêndio residencial, o proprietário imediatamente tira fotos dos danos, notifica a seguradora e apresenta orçamentos de reparo. Como resultado, a seguradora consegue processar o sinistro rapidamente, e os reparos começam sem demora.

- Exemplo 2: Durante um acidente de carro, o motorista rapidamente coleta os dados dos envolvidos e das testemunhas e, em seguida, informa a seguradora no mesmo dia. Além disso, a documentação clara e precisa agiliza o processo de avaliação, garantindo assim uma resposta pronta e suporte financeiro adequado.

Conclusão

Compreender o que é um sinistro e seu funcionamento é essencial para quem possui uma apólice de seguro. Além disso, estar preparado para esse tipo de evento ajuda a garantir que os processos ocorram de maneira eficiente, reduzindo o estresse em momentos desafiadores.

Manter-se informado e seguir os procedimentos corretos são passos fundamentais para assegurar que seus direitos como segurado sejam respeitados. Se tiver dúvidas, continue explorando o tema ou consulte sua seguradora para obter mais detalhes.

Perguntas Frequentes

O que pode ser sinistro?

Sinistro pode ser qualquer evento inesperado que cause prejuízo, dano ou perda e que esteja coberto por um contrato de seguro. Por exemplo, acidentes de trânsito, incêndios, roubos e enchentes geralmente são considerados sinistros pelas seguradoras. Em outras palavras, sinistro representa o acontecimento do risco previsto na apólice.

Quais são os tipos de sinistros?

Existem diversos tipos de sinistros, dependendo do tipo de seguro contratado. Os mais comuns são: sinistro total (quando há perda total do bem segurado), sinistro parcial (quando o dano é reparável), sinistro com ou sem vítima, sinistro por roubo, furto, colisão, ou fenômenos naturais. O tipo de sinistro influencia diretamente nos procedimentos de indenização.

O que significa sinistro avisado?

Sinistro avisado é quando o segurado comunica formalmente à seguradora que ocorreu um evento previsto em contrato, como um acidente de carro ou roubo, iniciando o processo de análise e possível indenização. Essa comunicação é essencial para que o segurado tenha direito ao atendimento e ao ressarcimento conforme a apólice.

O que é atendimento sinistro?

Atendimento sinistro é o suporte oferecido pela seguradora após a ocorrência de um sinistro. Isso inclui o recebimento do aviso, orientações sobre documentação, encaminhamento para oficinas credenciadas, vistoria, acompanhamento do processo e, se for o caso, o pagamento da indenização. Algumas seguradoras oferecem atendimento 24 horas, facilitando a vida do cliente.

Quem faz o sinistro?

O sinistro geralmente é “feito” ou comunicado pelo segurado ou beneficiário do seguro, ou ainda por terceiros envolvidos, caso a apólice permita. Normalmente, o primeiro passo é avisar a seguradora por telefone, app ou site, fornecendo detalhes e documentos comprobatórios do ocorrido, como fotos e boletim de ocorrência.

Como funciona o sinistro para terceiros?

No caso de sinistro para terceiros, quem sofreu o dano causado pelo segurado comunica o ocorrido à seguradora, normalmente com auxílio do próprio segurado. Depois disso, a seguradora analisa o caso e, estando tudo em ordem, arca com os reparos devidos ao terceiro, respeitando as coberturas e limites contratados.

Quem tem direito ao sinistro?

Tem direito ao sinistro quem está protegido por um seguro vigente e possui cobertura para o evento ocorrido. Isso inclui o titular da apólice, seus dependentes (se previsto no contrato), e alguns casos de terceiros prejudicados, dependendo do tipo de cobertura. O direito ao sinistro depende do cumprimento das condições da apólice.

Quais são os meus direitos quando alguém bate no meu carro?

Quando alguém bate no seu carro, você tem direito de exigir a reparação do dano junto ao responsável. Caso tenha seguro, pode acionar sua seguradora, que se encarrega do conserto e, se aplicável, posteriormente retorna contra o causador para reembolso dos valores. Você também pode registrar boletim de ocorrência para maior segurança jurídica.

O que fazer quando alguém bate no seu carro e não quer pagar o prejuízo?

Se alguém bate no seu carro e não quer pagar o prejuízo, recomendo que você faça um boletim de ocorrência, anote todos os dados do responsável e das testemunhas e guarde fotos do acidente. Assim, caso não consiga um acordo, terá como acionar a Justiça ou sua seguradora com respaldo em provas.

O que fazer quando alguém bate no seu carro e não quer pagar o prejuízo?

Se alguém bate no seu carro e não quer pagar o prejuízo, recomendo que você faça um boletim de ocorrência, anote todos os dados do responsável e das testemunhas e guarde fotos do acidente. Assim, caso não consiga um acordo, terá como acionar a Justiça ou sua seguradora com respaldo em provas.

Como fazer um boletim de ocorrência de sinistro?

Para fazer um boletim de ocorrência de sinistro, primeiramente, dirija-se à delegacia mais próxima ou, alternativamente, utilize plataformas online, se disponíveis. Certifique-se de fornecer todos os detalhes do evento, como data, hora e local. Segue algumas delegacias online: RS, SC, PR, SP, RJ, MG, ES, MS, GO, DF, MT, PA, MA, CE, PB, PE, RO, AC, AM, RR, AP, TO, PI, BA, RN, AL e SE.

Porque fazer BO quando bate o carro?

Fazer boletim de ocorrência (BO) ao bater o carro é importante porque serve como registro oficial do fato, resguardando seus direitos em disputas futuras. O BO facilita a comprovação do acidente perante seguradora, polícia e Justiça, e pode ser exigido para acionar algumas coberturas do seguro.

Como o seguro investiga um sinistro?

O seguro investiga um sinistro por meio de análise documental (BO, fotos, relatos), vistoria do veículo, e consultas a bancos de dados internos e externos. Se necessário, a seguradora pode solicitar novos documentos, consultar testemunhas e checar se há indícios de fraude. Esse processo busca assegurar que o evento está coberto e que não houve má-fé.

Como saber quem está errado em uma colisão?

Saber quem está errado em uma colisão geralmente depende do relato das partes, do boletim de ocorrência e das regras do Código de Trânsito Brasileiro. Elementos como local dos danos, depoimentos e imagens auxiliam na análise. Em situações complexas, a culpabilidade pode ser decidida pela Justiça ou por acordo entre as partes.

Quanto tempo tenho para fazer um BO de colisão de veículo?

O prazo para fazer um boletim de ocorrência de colisão varia conforme o estado, mas geralmente pode ser feito em até 30 dias. No entanto, o ideal é registrar o BO o quanto antes para garantir detalhes fiéis e facilitar o processo junto à seguradora.

O que acontece se eu não pagar o conserto do carro que bati?

Se você não pagar o conserto do carro que bateu e for considerado responsável, poderá ser processado civilmente pelo proprietário do veículo danificado. O nome pode ser inscrito em cadastros de inadimplentes, e, em última instância, bens podem ser penhorados para quitar a dívida.

O que acontece depois de registrar um boletim de ocorrência de trânsito?

Após registrar um boletim de ocorrência de trânsito, o documento serve como prova do ocorrido e pode ser utilizado para acionar o seguro, negociar com a outra parte ou ingressar com uma ação judicial. As autoridades podem investigar o caso se houver crime ou infração, e as partes envolvidas podem ser chamadas para prestar esclarecimentos, se necessário.

Você Também Pode Gostar:

- Perda total no seguro: como é definida?

- Seguro Compreensivo: O Que Cobre? 5 Pontos Que Você Precisa Ver

- Classe de Bônus do Seguro: Os 3 Critérios Para Manter

- Seguro para Máquinas e Equipamentos: Proteja Seu Investimento

- Seguro Porteira Fechada: Por que é importante e o que cobre